Zombie-Gefahr: Viele Unternehmen tappen noch im Dunkeln

Die Zahl der Unternehmensinsolvenzen ist trotz der aktuell schwierigen wirtschaftlichen Lage im vergangenen Jahr gesunken – Hilfsgelder halten eigentlich zahlungsunfähige Unternehmen künstlich am Leben und sorgen so für die Entstehung von sogenannten „Zombie-Unternehmen“. Viele Unternehmen haben allerdings noch keinen Überblick über die Bedrohung, die in ihrem Kundenportfolio lauert.

Creditreform geht von 550.000 überschuldeten Unternehmen aus, die zu Zombieunternehmen werden könnten, für 2021 wird sogar mit bis zu 800.000 gerechnet. Spätestens nach Auslaufen der Regelungen zum Kurzarbeitergeld werden sich die Zombieunternehmen auf die Insolvenzzahlen auswirken: Es türmt sich gerade eine noch unsichtbare Insolvenzwelle auf, die früher oder später brechen wird. In dieser erwarteten Pleiteflut läuft auch das ein oder andere noch gesunde Unternehmen Gefahr mit in die Tiefe gerissen zu werden, denn es fallen mitunter ganz unerwartet Lieferanten oder Kunden weg. Je nach Industrie oder Volumen sind die gegenseitigen Abhängigkeiten teils enorm, was ganze Branchen in Schieflage bringen kann.

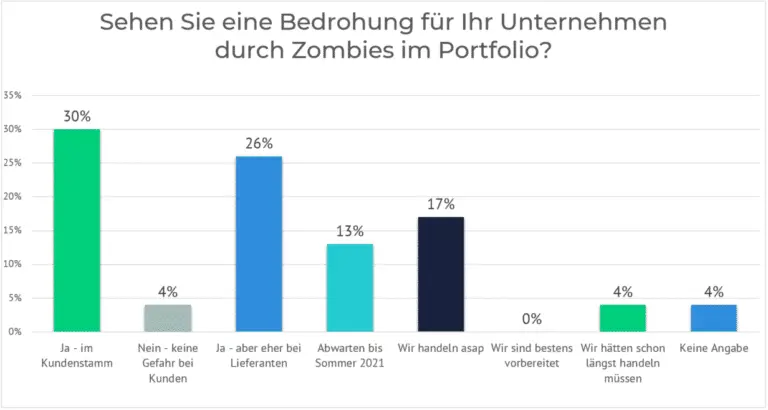

Ein Drittel der Unternehmen befürchten eine Bedrohung durch Zombies

In einer Umfrage, die wir während eines Webinars zum Thema Zombiefizierung durchgeführt haben, gaben 30% der Teilnehmer an, dass sie eine Bedrohung durch Zombies in ihrem Kundenstamm sehen, 26% bei den Lieferanten.

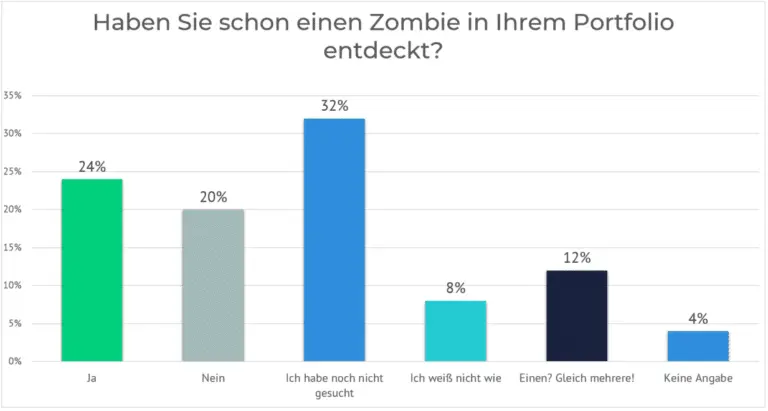

Umso wichtiger ist es daher aktuell Kunden- und Lieferantenbeziehungen besonders sorgfältig zu monitoren, um Zombies rechtzeitig zu erkennen. Doch 32% aller Befragten gaben an ihr Portfolio noch gar nicht auf Zombies untersucht zu haben und 8% wissen auch gar nicht, welche Indikatoren überhaupt als Frühwarnung für eine Zombiefizierung gelten könnten.

Wie umgehen mit den wachsenden Risiken?

Um möglicherweise gefährdete Unternehmen zu identifizieren kann es Sinn machen als ersten Schritt eine Wirtschaftsauskunft anzufordern, allerdings sagt der letzte Jahresabschluss wenig über die aktuelle Situation aus. Vielmehr sind jetzt Fingerspitzengefühl und die Erfahrungen der Mitarbeiter, die direkt mit den jeweiligen Kunden zu tun haben, gefragt.

Vertriebler können beispielsweise zu einem wichtigen Lieferanten von relevanten Informationen werden. Denn Anzeichen dafür, dass sich ein Unternehmen in einer finanziellen Schieflage befindet, können beispielsweise auch weiche Faktoren, wie die Abschaffung von Firmenwagen oder der Verkauf von Maschinen sein.

Hilfreich kann es auch sein, eigene Scorecards mit auf den Geschäftspartner zugeschnittenen Kennzahlen zu entwickeln. Hier können insbesondere unternehmenseigene Daten, wie das Zahlungsverhalten von Kunden, mit einfließen. Das Kreditmanagement sollte insbesondere in Krisenzeiten nicht als eigenständige Abteilung betrachtet werden und es kann sinnvoll sein, dass unternehmensübergreifende Informationen zentral, zum Beispiel bei den Forderungsmanagementexperten, gesammelt werden. Denn Anfragen zu Stundungen, Ratenzahlungsplänen und längeren Zahlungszielen können auf finanzielle Schwierigkeiten hindeuten und lassen steigende Risiken so frühzeitig erkennen.

Eine Kreditmanagementlösung kann Ihnen dabei helfen jederzeit einen Überblick über das aktuelle Risiko im Portfolio zu behalten. Mit integrierten Schnittstellen zu Kreditversicherern und Wirtschaftsauskunfteien liefert sie die wichtigsten Kennzahlen und dient so zudem als zentrale Informationsplattform. Erfahren Sie mehr über unsere Credit Management Software.